「NISAが気になるけどよくわからない」「親も友達もやってないしやらなくてもいいかな」と思っていませんか?

新NISAは、すぐにでも始めるべきです!

2022年3月から始めた私のNISAは今こんな感じ。2年9ヶ月で65万も増えてる...

最初の設定だけすれば、あとは毎月自動で積み立ててほったらかしなので、本当にカンタンです。

といっても、動き出すのは不安ですよね...

大丈夫!この記事を読めば、新NISAを始める準備は整います!

ただし、デメリットや注意点は始めにおさえておかないと損をしてしまう可能性もあるので注意してください。

文章だと頭になかなか入ってこないよーって人は、まずは動画(無料)で投資の全体像をみるのもおすすめです。

すぐに、始めたいという人は、『楽天証券とSBI証券どっち?新NISAの始め方』へ進んでください。

どうして今やるべきなの?

今やるべき理由

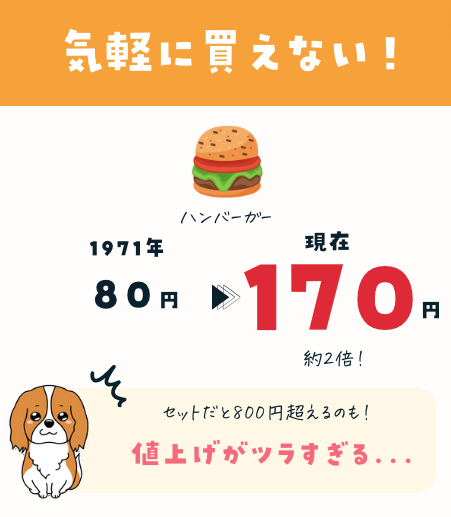

- 貯金だけでは値上げで苦しくなるから

- 長期投資で複利の効果を期待できるから

貯金だけでは値上げで苦しくなるから

値上げのニュース、最近よく目にしませんか?

毎月、ジワリジワリといろんなモノが値上げされていますよね...

モノやサービスの値段が継続して上がることを『インフレ』と言います。

50年の間いにインフレが進んだよね...

インフレになると、今持っているお金で買えるものが減るので「お金の価値が下がる」ということになります。

これからの時代、貯金だけだとお金が減って、物価の上昇に対応できなくなる...

だからこれからは、投資もしていく必要があるよ!

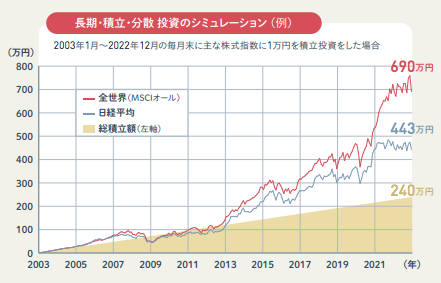

長期投資で複利の効果を期待できるから

単利?複利?

単利は、最初の元本だけに利子がつくこと。複利は、元本だけでなくその利子にも利子がつくこと。

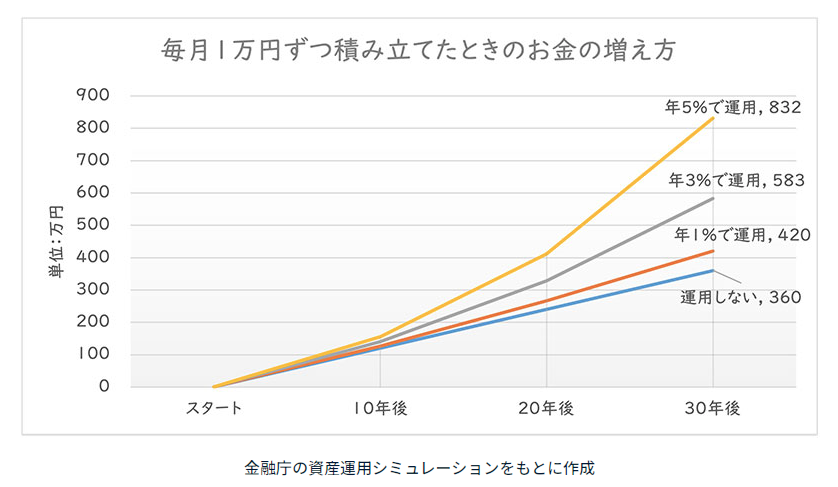

上の図を見ると、「運用しない(投資をしない)」場合、お金の増え方は一直線です。

一方、複利で運用した場合は、投資期間が長くなるほど傾きが急になっています。

お金が増えるペースが上がるということです。

投資をするかしないかで、将来の資産の差が大きく広がるね...

時間を味方につけて資産を効率よく増やすには、新NISAを「早く」始めることが大切です!

そもそもNISAって?

NISA(ニーサ)は、少額から投資を行うために国が勧めている「少額投資非課税制度」です。

通常、株式や投資信託に投資して10万円増えたら、20.315%の税金が引かれ利益は約8万円になります。

一方、NISAで投資をすれば税金がかからず増えた10万円はそのままもらえます。

投資で非課税ってすごくお得なこと!NISAを利用しないなんてもったいないよ

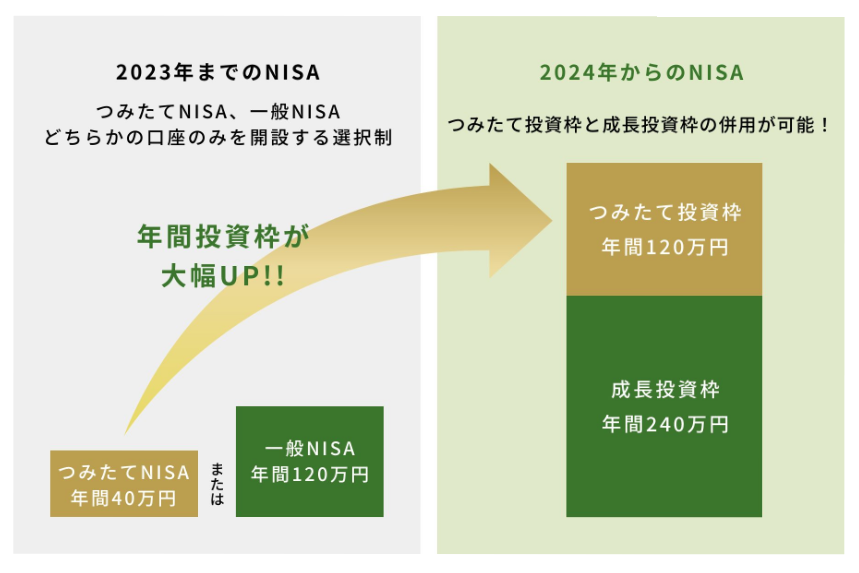

さらに、2014年に「一般NISA」がスタートして以来、制度が見直されより使いやすくなりました。

2024年にスタートした新NISAの主な特徴は、制度が無期限になったことと、非課税での投資枠が大きく拡大されたことです。

無期限になったことでより長期的な資産形成ができるようになったよ

新NISA 5つのポイント

5つのポイント

- 「つみたて投資枠」と「成長投資枠」の併用OK

- 年間投資枠が拡大

- 投資可能な上限額が決まっている

- 非課税で保有できる期間は無期限

- 非課税枠は再利用できる

「つみたて投資枠」と「成長投資枠」の併用OK

新NISAには、「つみたて投資枠」と「成長投資枠」の2種類があり、併用が可能になりました。

つみたて投資枠は、毎月一定額を積立購入ができます。

購入できる商品は、金融庁の基準を満たした投資信託と一部のETFです。

一方、成長投資枠は積立購入の他に自分の好きなタイミングで買えるスポット購入もできます。

また、商品は投資信託や株式、ETF、リートなども購入可能です。

年間投資枠が拡大

2023年までのつみたてNISAは、年40万円(月約3.3万円)まで投資できました。

一方、新NISAのつみたて投資枠は、120万円(月10万円)まで積み立てることができます。

また、成長投資枠は年間最大240万円までで、併用で合計年間360万円まで拡大しました。

非課税枠が3倍に増えたから投資の幅が広がりそう!

投資可能な上限額が決まっている

| 新NISA | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 最大利用可能額 | 1,800万円 | 1,200万円 |

新NISAでは、生涯を通じての非課税保有限度額が新たに設けられ、1,800万円が上限となりました。

また、成長投資枠はそのうちの1,200万が上限となります。(※2023年までのNISA保有額は含みません)

成長投資枠は利用せずに、つみたて投資枠のみで1,800万円利用することも可能だよ!

非課税で保有できる期間は無期限

これまでのつみたてNISAは20年間、一般NISAは5年間と非課税保有期間は決められていました。

しかし、新NISAでは無期限となりました。

長期的な資産形成がしやすくなったね!

非課税枠は再利用OK

新NISAでは商品を売却したらその分の非課税枠が復活し、再利用できます。

ただし、空いた枠を再利用できるのは翌年からだよ

新NISA 3つのデメリット

デメリット

- お金が必ず増えるとは限らない

- 未成年は開設できない

- 損益通算ができない

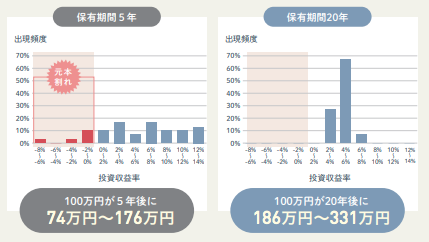

お金が必ず増えるとは限らない

NISAで投資できる株式や投資信託は、値動きがあるため、元本割れといって100万円投資して90万円に減ってしまう可能性もあります。

ただし、長期的に運用すれば収益は安定し、元本割れしない結果が出ているよ

(※将来の投資結果を保証するものではありません)

上の図をみると、保有期間が5年だとタイミングによっては元本割れを起こしています。

一方で、20年運用すれば元本割れを起こしておらず2〜8%の運用成績を残しています。

新NISAの投資商品はいつでも売却することができるけど、あくまで長期的な運用をしていこうね

未成年は開設できない

18歳以上でなければ利用できません。

子供の教育資金は、親のNISAを利用するなど計画的に準備しよう

損益通算ができない

損益通算とは?

損益通算とは、特定口座や一般口座で運用を行っている場合、利益から損失を引くことで税金がかかる所得を減らすこと。

NISA口座では、発生した利益は非課税のため、他の口座と損益通算ができません。

新NISA 3つのメリット

メリット

- 利益に税金がかからない

- 確定申告がいらない

- いつでも現金化できる

利益に税金がかからない

新NISAを利用して投資をすれば、増えたお金に税金がかかりません。

より多くのお金が手元に残るってことだね!

確定申告がいらない

新NISA口座で発生した利益については、確定申告をする必要がありません。

余計な手間がかからないのはメリットだね

いつでも現金化できる

新NISAは、目的も人それぞれ様々です。資金が必要になればいつでも現金化(解約)できます。

でも、短期的な利益を求めて現金化を繰り返すことは避けようね

新NISA5つの注意点

5つの注意点

- 余剰資金でなければNG

- 銀行や郵便局で始めるのはNG

- 無理な投資はNG

- 値動きに一喜一憂はNG

- 再利用できても短期売買はNG

余剰資金でなければNG

投資は必ず余剰資金(万が一なくなっても生活に支障が出ないお金)で行いましょう。

余剰資金がないのに、投資を始めると生活費や使う目的が決まっているお金に手を出すことに...

まずは、お金を4つに分けます。

お金を4つに分ける

- 生活費

- 使う目的が決まっているお金(5年以内に必要となるお金)

- 生活防衛資金(3ヶ月〜半年分の生活費)

- その他(余剰資金)

投資を始める前に、まずは家計をしっかり把握しようね!

銀行や郵便局で始めるのはNG

新NISAを始めるのは、ネット証券一択です。

銀行や郵便局は手数料が高く、取り扱い銘柄も少ないよ!

ネット証券の楽天証券かSBI証券なら手数料が安くて、品揃えも豊富で100円から始められます。

でも、むずかしそう...と思ってしまう人もいると思うので、今後解説ガイドを用意するので待っていてね。

無理な投資はNG

2023年までのつみたてNISAが月約3.3万円までだったのに対し、新NISAのつみたて投資枠は、月10万円まで積み立てることができるようになりました。

ただし、枠を早く埋めようと無理に毎月の積立額を増やすと、後々生活が苦しくなってしまいます。

人に流されず無理せずに積み立てていこう

値動きに一喜一憂はNG

市場はコントロールできないので、上がるときもあれば、当然下がるときもあります。

実際、コロナ禍では私のつみたてNISAもマイナスになったことがあったよ

ただし、下の図の世界の主な株価指数をみると、長期的にみれば右肩上がりです。

値動きを毎日チェックする必要はありません。

今日、明日の値動きではなく、長期的な目線で積み立てていこう

再利用できるからといって短期で売買はNG

新NISAでは、今まではできなかった再利用が認められるため、あまり気にせず短期間に売買をおこなうこともできてしまいます。

でも、短期的な売買で利益を出し続けることは、プロでも簡単ではないよ!

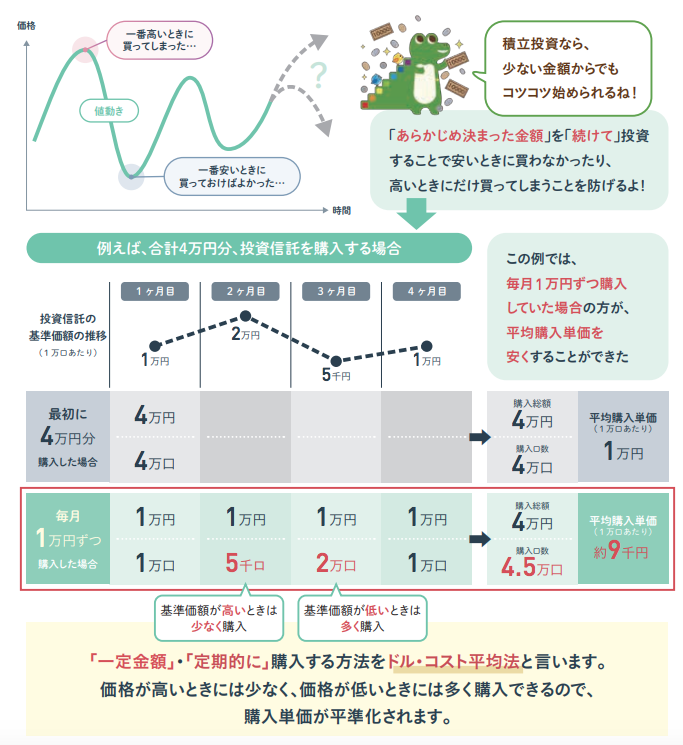

下図のように、「あらかじめ決まった額」を「定期的に」購入する方法を「ドルコスト平均法」と言います。

これにより、安いときに買わなかったり、高いときにだけ買ってしまうことを防ぐことができます。

短期売買ではなく、ドルコスト平均法を利用した長期・積立でリスクを抑えながら資産を増やそう!

新NISAおすすめ勉強法

ここまでの内容を理解できれば、もう新NISAを始めて大丈夫だよ!

あとは、最初から十分な知識をつける必要はなく、少しずつ勉強していけばOK!

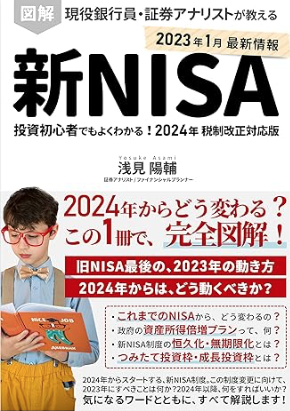

もし、まだ不安な人がいたらこの本1冊だけ読みましょう。

この本は、Amazonの電子書籍「kindle unlimited 読み放題」とオーディオブック「オーディブル 聴き放題」の対象本なので、誰でも30日間の無料体験で読むことができます。タダで知識を得ましょう!

この他のおすすめ本や勉強方法は、『40代主婦におすすめの勉強法』で詳しく解説しています。

まとめ

| メリット | デメリット |

|---|---|

| 利益に税金がかからない 確定申告が不要 いつでも現金化できる | お金が必ず増えるとは限らない 未成年は開設できない 損益通算ができない |

今後、ますます貯金だけではお金が増やせなくなっていきます。

新NISAを利用すれば、非課税で効率よく資産運用ができます。

最初から完璧な知識をつける必要はありません。大切なのは1日も早く始めることです。

少額から積立を始めて少しずつ勉強していきましょう!

NISA口座の開設方法は、『楽天証券とSBI証券どっち?新NISAの始め方』で解説してるよ!